数学的な法則が為替チャートに現れるなんて、驚きかもしれませんね。それがフィボナッチリトレースメントです。

この手法は、中世の数学者フィボナッチが発見した数列に基づいています。

大事なポイントは、この数列が自然界のあらゆる現象に見られる普遍的な比率を表しているということ。

つまり、市場の動きさえもこの比率に従うという考え方です。

FXにおいて、フィボナッチリトレースメントはトレーダーが最も信頼を置くテクニカル分析の一つです。

それは価格の反発ポイントを予測するための強力なツールとなるからです。

しかし、このツールの魔力を最大限に引き出すためには、正しい使い方を学ぶ必要があります。

この記事では、フィボナッチリトレースメントの基本を理解し、MT4/MT5でどのように描くか、そして具体的なトレード手法を解説します。

未経験者から上級者まで、すべてのトレーダーが利益を生み出すための手引きとなることでしょう。

さあ、数字の魔法に満ちた世界へ一緒に踏み込みましょう。

フィボナッチリトレースメントとは

フィボナッチリトレースメントは、その名前の構成からも、前半の「フィボナッチ」と後半の「リトレースメント」に分かれます。

まずはシンプルに説明できる後半部分から見てみましょう。

トレースメント=価格の戻りを教えてくれる

相場を観察すると、一方的に上下して行くような動きを見せることは少ないでしょう。

上がるにしても下がるにしても、途中で何回も小刻みな戻りを繰り返し、N字のような形を作って進むものです。

フィボナッチリトレースメントの「トレースメント(Retracement)」は、英語で「戻り」や「引き返し」を意味します。

FXに当てはめるなら、価格が動く中で、一時的な戻りが起きる場所に当たるでしょう。

つまり、フィボナッチリトレースメントは、価格がどこで一時的に戻るのかを、事前に予測してくれるインジケーターなのです。

同じように「フィボナッチ」の名前がつく分析手法は、実は他にも沢山あります。

それらは最後にまとめて紹介しますが、その中でフィボナッチリトレースメントの特徴は、価格の戻りを活かして押し目買いや戻り売りができるところです。

ゆうた

ゆうたフィボナッチから始まるツールはそのほかあるけど、とりわけ使われるのがフィボナッチリトレースメント!

フィボナッチ数列=自然界も支配する

フィボナッチ数列は、13世紀に活躍したイタリアの数学者、「レオナルド・フィボナッチ」が見出した自然数の数列です。

ちなみにフィボナッチの本名は「レオナルド・ダ・ピサ」と言いますが、彼の父親の名前から「ボナッチの息子」とも呼ばれており、それが今に残る名前になっています。

彼は1202年に「算盤の書」という書物を著し、ヨーロッパにアラビア数字を広めた功労者となりました。

フィボナッチ数列もまた、その算盤の書の中で紹介されています。

フィボナッチ数列は、「1、1、2、3、5、8、13、21、34、55、89、144、233…」のように増えていく数列です。

これらは実は簡単な計算式によって導かれます。

それは、隣り合う2つの数字を足した結果が、次の数字になるというものです。

最初は数字が1つしかないため、2つ目の数字の計算式は、「0 + 1=1」となります。

そこから先は、隣り合う同士「1 + 1 = 2」「1 + 2 = 3」「2 + 3 = 5」「3 + 5 = 8」「5 + 8 = 13」というように、次々と数字が生まれて行きます。

個々の数字を見ると、13だったり89だったり、中途半端なものも少なくありません。

一方、8や144など多くの数で割れるような数字もあり、見た目にはとらえ所のない数列のようにも思えるでしょう。

しかし、無秩序なように見えて、なぜかこの数列は自然界でよく見られるのです。

たとえば、花の花弁は、次のように多くがフィボナッチ数に合致します。

- 百合や菖蒲:3枚

- 桜:5枚

- コスモス:8枚

他にも、次のような植物にもフィボナッチ数列が散見されます。

- ひまわりの種:

螺旋状に「21個、34個、55個、89個…」と並ぶ - 松ぼっくりやパイナップルのかさ:

「3個ずつ、5個ずつ、8個ずつ」など - 樹木の枝や葉:

フィボナッチ数に沿って発育している

フィボナッチリトレースメントでは、このフィボナッチ数列を発展させた「フィボナッチ比率」が利用されます。

フィボナッチ比率=黄金比を導く

フィボナッチ比率は、フィボナッチ数列にさらに計算を加えて導かれる数値です。

具体的には、100%以下では、23.6%・38.2%・61.8%・78.6%の4つが重要な数字として意識されます。

そして100%以上では、161.8%・261.8%・423.6%などが節目です。

これらに目安としてキリの良い、50%・100%・200%などを含めた一連の数値が、フィボナッチリトレースメントに採用されています。

フィボナッチ比率はフィボナッチ数列と同じく機能的に優れ、自然界で良く見られる数値です。

中でも「161.8%」という数値は「黄金比」と言われ、人間に美しさを感じさせることから、多くのデザインや美術作品に使われています。

ならば多くのトレーダーの思惑が渦巻くマーケットでも、こうした数値に当たる部分が売買ポイントになるのではないか?

というのが、フィボナッチリトレースメントの考え方です。

実際、マーケットの動きも自然現象のひとつであると解釈すれば、そうしたアプローチもあながち間違っているとは言えないでしょう。

フィボナッチ比率の算出方法

ここでは、フィボナッチ比率を生み出す計算式について、見ていきます。

フィボナッチ数列と同じく、見た目は端数ばかりの不思議な数字ですが、算出方法自体はシンプルです。

隣り合う数値の比率:61.8%と161.8%(黄金比)

フィボナッチ数列の中で、隣り合うものを互いに割った数値が、最初のフィボナッチ比率です。

まずは数列を見てみましょう。計算が分かりやすいよう、最初の数字はいくつか外したものです。

「5、8、13、21、34、55、89…」

ここで隣り合う数字同士で割り算をすると次のようになり、0.618=61.8%に近づいて行きます。

- 5 ÷ 8 = 0.61538…

- 8 ÷ 13 = 0.61538…

- 13 ÷ 21 = 0.61904…

- 21 ÷ 34 = 0.61764…

- 34 ÷ 55 = 0.61818…

- 55 ÷ 89 = 0.61797…

この数値は、弱いトレンドにおける最大の戻し幅として意識されます。半分以上、値が戻った時の最終ラインと言えるでしょう。

次に、数字を逆にして計算します。

- 8 ÷ 5 = 1.6

- 13 ÷ 8 = 1.625

- 21 ÷ 13 = 1.61538…

- 34 ÷ 21 = 1.61904…

- 55 ÷ 34 = 1.61764…

- 89 ÷ 55 = 1.61818…

1.618=161.8%に近づいて行くのが分かるでしょう。

この1.618は黄金比と呼ばれ、縦横比が「1.618:1」の長方形は黄金長方形としてデザインや建築物にも活用されます。

たとえば、自然界では次のようなものがあります。

- オウム貝やカタツムリの殻

- 銀河の星雲

- 和音の周波数

人工物だと次の通り。

- 古代エジプトのピラミッド

- ギリシャのパルテノン神殿

- パリの凱旋門

- 名刺やクレジットカード

このように、1.618の黄金比は様々な場所で見られるのです。

1つ飛ばしの数値の比率:38.2%と261.8%

次は、1つ数字を空けて、2つ隣の数字で比率を出してみましょう。

使う数列は、同じく「5、8、13、21、34、55、89…」です。

- 5 ÷ 13 = 0.38461…

- 8 ÷ 21 = 0.38095…

- 13 ÷ 34 = 0.38235…

- 21 ÷ 55 = 0.38181…

- 34 ÷ 89 = 0.38202…

このようになり、0.382=38.2%に近づきます。

この数値は、強いトレンドにおける小さな戻し幅として意識されます。半分までは値が戻ることなく、再びトレンドに戻るラインです。

次に、数字を逆にして計算しましょう。

- 13 ÷ 5 = 2.6

- 21 ÷ 8 = 2.625

- 34 ÷ 13 = 2.61538…

- 55 ÷ 21 = 2.61904…

- 89 ÷ 34 = 2.61764…

上記のようになり、2.618=261.8%に近づきます。こちらは先ほどの161.8%と並び、利確目標として使える数字です。

2つ飛ばしの数値の比率:23.6%と423.6%

最後に、2つ数字を空けて、3つ隣の数字で比率を出してみましょう。

少し距離が離れるため、優位性はやや下がるものの、ここまでが一般的なフィボナッチ比率として使われます。

間隔が空くので使う数列を少し増やし、「5、8、13、21、34、55、89、144、233」まで見てみましょう。

- 5 ÷ 21 = 0.23809…

- 8 ÷ 34 = 0.23529…

- 13 ÷ 55 = 0.23636…

- 21 ÷ 89 = 0.23595…

- 34 ÷ 144 = 0.23611…

- 55 ÷ 233 = 0.23605…

このようになり、0.236=23.6%に近づきます。

トレンドが非常に強い場合、38.2%も戻らず、半値のさらに半値の手前で折り返すという水準です。

次に、数字を逆にして計算しましょう。

- 21 ÷ 5 = 4.2

- 34 ÷ 8 = 4.25

- 55 ÷ 13 = 4.23077…

- 89 ÷ 21 = 4.23809…

- 144 ÷ 34 = 4.23529…

- 233 ÷ 55 = 4.23636…

上記のようになり、4.236=423.6%に近づきます。

フィボナッチ比率の平方根:78.6%

フィボナッチ比率として算出された数値の平方根も、例外的に使われます。

100%以下で重要な比率は、0.618(61.8%)、そして0.382(38.2%)でした。0.618の平方根は「0.786」です。

この78.6%は、61.8%と100%を埋める数値として重宝されます。

非常に値動きの幅が激しい場合、ここまで大きな戻しがあっても、再びトレンド方向に反転して行く可能性があります。

なお0.382の平方根は「0.618」ですが、これが最初のフィボナッチ比率の数値と一致するため、指標としては使われません。

0.236の平方根も「0.486」となり、こちらは50%と殆ど同じため、同じく無視されます。

50%と100%

50%と100%は、フィボナッチ比率ではありません。

しかし、多くのトレーダーが直感的に意識し、指標として効きやすいことから、フィボナッチリトレースメントでは標準で表示されるラインです。

50%は「半値戻し」とも言い、「N字型」のジグザクで進むチャートにおいては、判断の基準となり得る数値です。

100%は「全戻し」とも言い、それまでのトレンドを打ち消すことにもなるので、ひとまず相場がリセットされたと解釈できるでしょう。

これらの数値を水平ラインにしてチャートに重ねたものが、フィボナッチリトレースメントです。

実際にトレードするときは計算する必要はないよ!

フィボナッチリトレースメントの引き方・使い方

フィボナッチリトレースメントは、直近の高値と安値を使います。ただ、その見極めや引き方には、コツがあります。

起点や終点に使う場所が違うと、表示されるラインの位置が変わってしまいます。

すると他のトレーダーと見ている場所がズレて効力が減ってしまうので、気を付けましょう。

ここでは、起点の探し方や引く時の注意点などをお伝えします。

- 相場の状況を確認する

- ZigZagを活用しよう

- 上昇トレンドでの使い方

- 下降トレンドでの使い方

- レンジ相場での使い方

- 一気に価格が動くスパイクでは、見送りが妥当

- 特定の期間を基準にした使い方

- 上位足のチャートで引く

- 「ヒゲ」は入れた方が良い?

相場の状況を確認する

フィボナッチリトレースメントの利用に当たり、まず必要となるのが、相場状況の把握です。

相場がレンジ状態になっているのか、トレンド状態になっているのか?

トレンドならば、上昇トレンドなのか、下降トレンドなのかを確認しましょう。

それによって、フィボナッチリトレースメントを引くために使うポイントが決まってくるからです。

通常、フィボナッチリトレースメントは、レンジ相場には向かないと言われています。

基本的にはトレンド相場における、押し目買いや戻り売りのポイントを予測するために使われるからです。

しかし、やり方によっては、レンジ相場でも活用できないことはありません。

いずれにしても、他のツールも活用しながら、現状の相場の把握を済ませておきましょう。

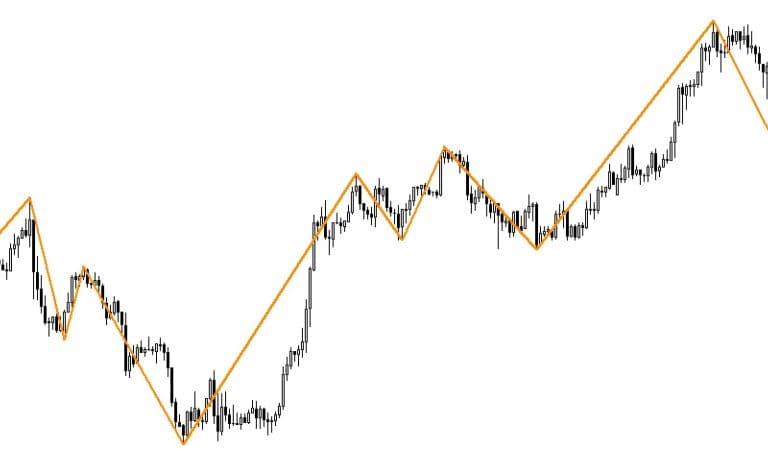

ZigZagを活用しよう

フィボナッチリトレースメントを引く時、特に初心者にとって大きなサポートとなるのが「ZigZag」というインジケーターです。

MT4/MT5には標準で入っているので、導入の手間もありません。ぜひ、使ってみてください。

ZigZagはローソク足を元に、意識すべき高値と安値を自動で結んで、チャートに表示してくれる便利なインジケーターです。

使うべき高値や安値を探し出すのが難しい初心者でも、苦労しなくて済むでしょう。

いちいちラインを手で描く必要がないので、中級者以上の人でも時短になります。

MT4/MT5の場合、ツールバーの「挿入」から、「インディケータ」>「カスタム」>「ZigZag」と選択しましょう。

設定は特に変更する必要はありません。ZigZagでラインが引けたら、それを元にフィボナッチリトレースメントを当てましょう。

複雑なチャートを読み解くのではなく、できる限り見やすくしたチャートから読み解くことが大事!

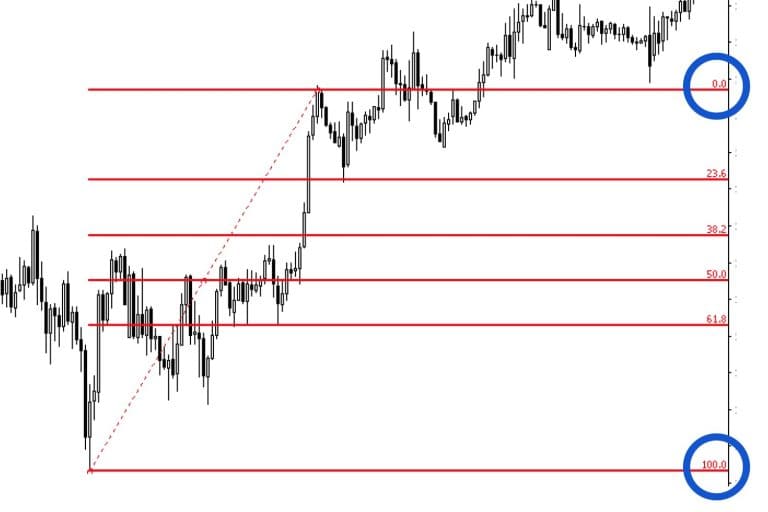

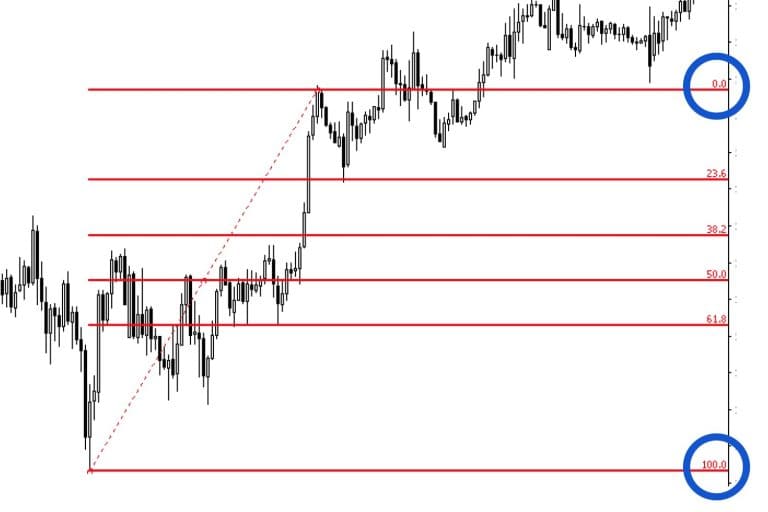

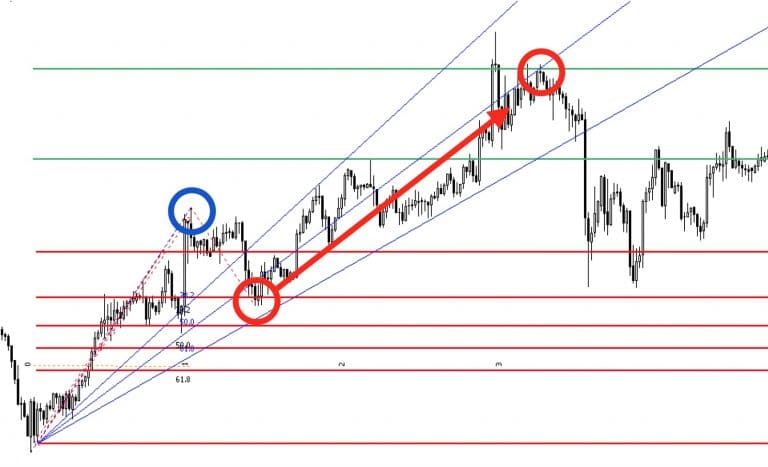

上昇トレンドでの使い方

相場がトレンド状態にあり、上昇していると認識できたら、トレンドが一旦ピークを付けるのを待ちます。

フィボナッチリトレースメントは、トレンド中の押し目買いを狙うので、伸び続けている間は使うタイミングがありません。

一旦、踊り場になったら、トレンドの起点とピークの高値を確認しましょう。

そして、始点の安値からトレンドの高値に向かって、フィボナッチリトレースメントを適用させます。

この時、起点の安値は「100%」になり、終点の高値は「0%」になるのがポイントです。

こうすることで、高値部分から何%落ちたかが、チャートの中で確認できます。

起点の部分が「0%」になるわけではないので、注意しましょう。

そして、フィボナッチリトレースメントが示す「38.2%」「61.8%」「50%」などが反発点の候補となります。

それらを超えても反発しないで起点に値が近づく場合、トレンド転換の可能性を考えなくてはなりません。

下降トレンドでの使い方

相場がトレンド状態で下降している場合、上昇の逆で、一旦ボトムを付けるのを待ちます。

そこから戻り売りに適した場所を探すという順番です。

トレンドが小休止、あるいは反転したら、起点となる高値とボトムの安値を確認しましょう。

そして、起点から直近の安値に向け、フィボナッチリトレースメントを適用させます。

上昇時と同様、起点の高値が「100%」、終点の安値が「0%」です。

中間の「38.2%」「61.8%」「50%」などが反発点の候補となり、そこでもみ合いや折返しがあったら、エントリーのチャンスになります。

レンジ相場での使い方

トレンド相場で戻りポイントを探るのが、フィボナッチリトレースメントの基本的な使い方ですが、レンジ相場に適用させることも可能です。

レジスタンスラインとサポートラインを高値と安値に見立て、そこにフィボナッチ比率を当てはめることになります。

それにより、レンジ内での小さな戻りを示す指標とするのです。

この方法では、レンジの幅がそれなりに大きい方が好ましくなります。

小刻みに往復する幅の小さなレンジでは、中間で明確な戻りが発生しないこともあるからです。

レンジ内での価格の推移が、明快なN字型で動いている相場が良いでしょう。

往復の中での小さな反発を狙った逆張りや、再び元方向に戻るタイミングでの順張りが可能になります。

レンジ相場は得意ではないので、僕は特に使わないよ!

一気に価格が動くスパイクでは、見送りが妥当

時間をかけて一方向に推移していくトレンドや、同じ価格帯を往復するレンジに加え、相場には一気に価格が動く「スパイク」と呼ばれる場面があります。

その特徴は、大きな戻りがないまま、垂直に近い勢いで価格が急上昇や急下降することです。

チャートの設定にもよりますが、60度や70度の角度で突き抜けて行くようなら、スパイクと見なせるでしょう。

スパイクでは価格が一気に動く分、その直後に大きな反発が生まれる可能性があります。

その場合、フィボナッチリトレースメントで期待できる「戻し」がなく、一気に全戻しになることもよくあります。

また、戻しとも言えない程度の一時的な横ばいをした後、さらに大きなスパイクに発展していく事も珍しくありません。

そうなるとフィボナッチリトレースメントの出番はなくなってしまいます。

スパイクすると予測しづらい・・・

特定の期間を基準にした使い方

一般的なフィボナッチリトレースメントの利用法では、ひと纏まりのトレンド相場の中の高値と安値を使います。

しかし、トレンドの最高値だと思って引いたのに、そのまま続伸してしまうこともあるでしょう。

また、トレンドが落ち着くまでフィボナッチリトレースメントを使えないという問題もあります。

そこでおすすめなのが、特定の期間を基準にすることです。

あらかじめ使う期間が決まっているので、相場環境に左右されず、誰でも確実に同じラインを引くことができます。

多くの人が同じラインを見ることで、そこがレジスタンスラインやサポートラインとして機能しやすくなるのもメリットです。

期間設定にはいくつかの候補があるので、順に紹介していきましょう。

前日の高値と安値を基点にする

最もやりやすいのは、前日の安値や高値を使うことです。

期間が近いので影響が出やすく、トレンドやレンジなどの相場環境も引き継ぎやすくなります。

指標として海外で有名なピボットも、同じような発想と言えるでしょう。前日の日足が陽線で終わっていれば、上昇傾向と判断します。

安値を始点、高値を終点として、フィボナッチリトレースメントを引きましょう。

陰線で終わっているなら下降傾向となるので、高値を始点に、安値を終点にします。

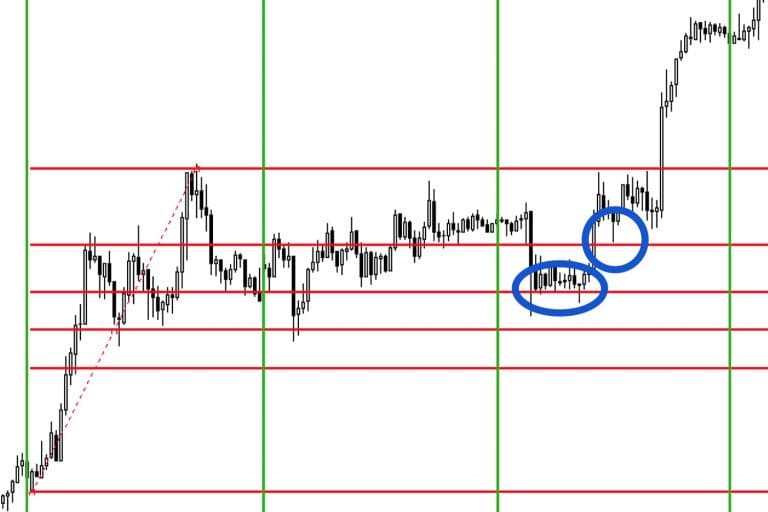

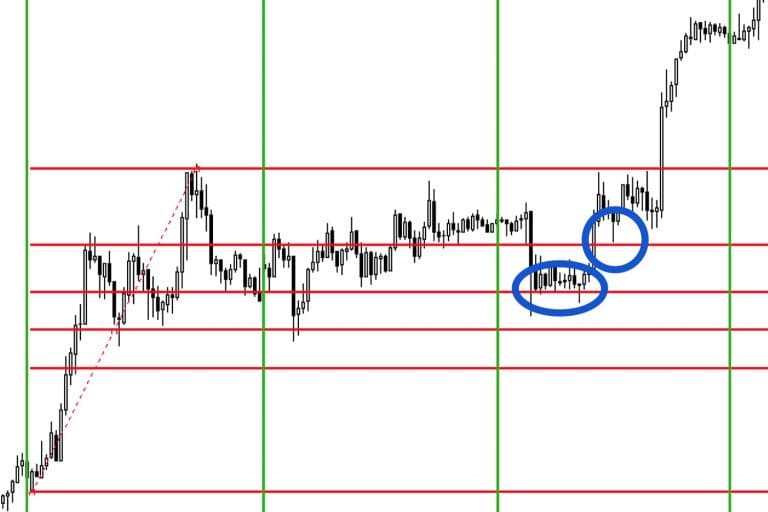

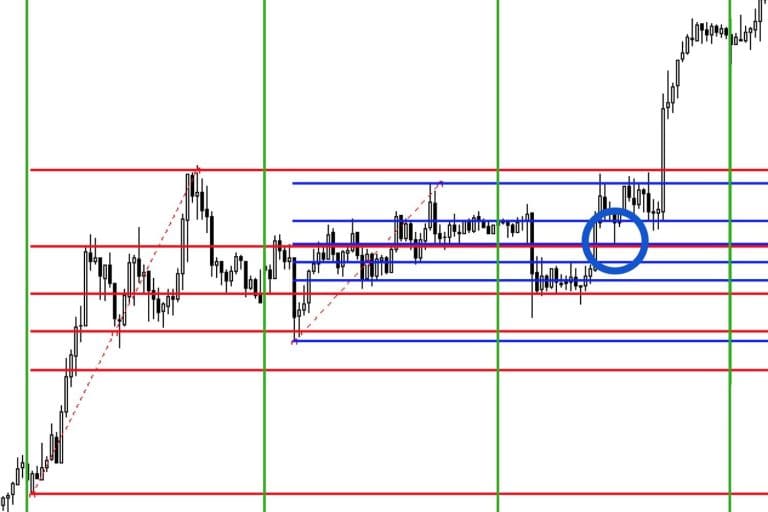

上図では、緑の縦の2本線に挟まれた範囲が1日です。

その中の安値と高値を使っていますが、翌日、61.8%ラインまで下がった後に反発しているのが分かります。

2日前の高値と安値を基点にする

次に候補となるのが、2日前のデータです。

期間が少し離れてしまうので、単独で使うのは少し無理があるかもしれません。

また、トレンドが進んでいると価格レンジが変わってしまうので、ある程度レンジ相場になっている時に有効です。

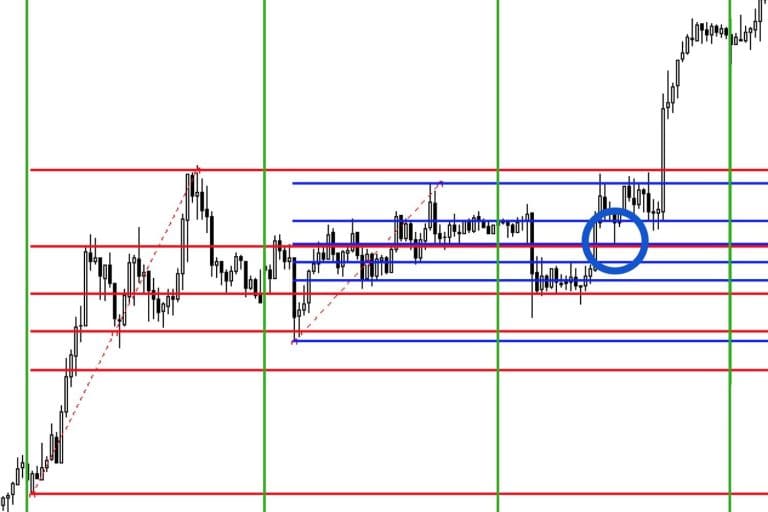

上図では、1日空いてはいるものの、前々日のラインが2ヶ所に渡って効いています。

高値についても何回かレジスタンスラインとなっているでしょう。

また、前日データを使って引いたフィボナッチリトレースメントとのバランスを見ることで、より多角的な判断がくだせます。

複数のラインが近ければ、それだけ強い反発点となる可能性が出るでしょう。

たとえば、上図に前日のリトレースメント(青線)も当ててみると、下図のようになります。

赤線と被ったポイントでの折り返しが確認できるでしょう。また価格の伸び幅についても、ある程度見通すことができます。

エンベロープやボリンジャーバンドと似たような使い方ができるということです。

当日の高値と安値を基点にする

短い時間足を使う場合、前日や前々日のデータでは少し距離が出来てしまいます。また、1日の終わりが近い場合も同様でしょう。

こうした場合、その日の高値と安値を使うことが考えられます。

その時点での日足が陽線か陰線かを見て、フィボナッチリトレースメントを当てましょう。

高値や安値が更新されてしまった場合は、相場が落ち着くまで待機となります。

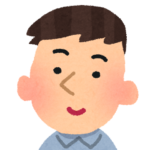

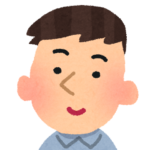

下図は、午前中の値動きを使った例です。

青丸の手前では高値と安値が複数あるので、どれを使えば良いのか迷ってしまいそうです。

しかし「その日の中で」という制限を付けることで、迷わずに済みます。

迷いを少なくすることが、感情トレードを少なくすることにも繋がる!

先週や先月の高値と安値を基点にする

スイングトレードなど、中長期目線でトレードをしている場合、週足や月足を使うことも考えられるでしょう。

一般的には短い単位での利用が紹介されるフィボナッチリトレースメントですが、大口の投資家は長い目線で資産運用を行っています。

そのため、1週間や1ヶ月の中での高値や安値はもちろん、さらに長い期間であっても通用する場合があるのです。

下図は週足ベースのドル/円相場ですが、半年程度をかけて上昇したトレンドを基点に、フィボナッチリトレースメントを当てています。

その後、約2年間に渡り、要所でラインが効いていることが分かるでしょう。

上位足のチャートで引く

実際に売買のタイミングを決める時間足だけではなく、より上位足のチャートでも、フィボナッチリトレースメントは効果的です。

もともと上位足での確認は、相場環境の把握のために必須と言えます。そこでの大きな流れは、下位の時間足に強い影響を与えるからです。

同じように、上位足での高値や安値を基点に引いたフィボナッチリトレースメントの各ラインは、下位足での重要なレジサポラインとなります。

たとえば、5分足でのエントリーを考えているなら、1時間足や4時間足を使ってみましょう。

短期トレードするなら、上位足でフィボナッチリトレースメントを引くのは必須だ!

「ヒゲ」は入れた方が良い?

フィボナッチリトレースメントを引く際に気になるのが、「ヒゲ」の扱いでしょう。

チャートによっては非常に長い下ヒゲや上ヒゲが生じるので、それを入れるかどうかで、結果が大きく変わってしまいます。

結論から言えば、ヒゲも入れて引きましょう。

見た目は長いヒゲでも、時間足を落として見ていけば、ローソク足の実体部分に近づくからです。

仮に一瞬であっても、その価格まで到達したという事実が多くのトレーダーに認識され、チャートで重視されます。

ただ、あまりにヒゲが長い場合は、念のため実体部分でも引いてみましょう。

その後の推移を見て、どちらの方が当てはまっているかを確認してください。

フィボナッチリトレースメントをMT4/MT5で表示・設定方法

MT4/MT5ではフィボナッチリトレースメントが標準装備されているので、すぐに使えます。

下記ではMT4での使用方法を説明していますが、MT5も基本的には同様です。

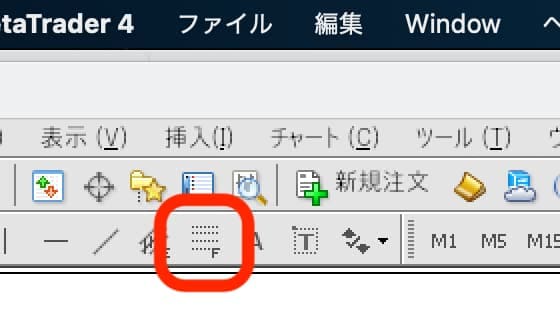

ツールを呼び出す

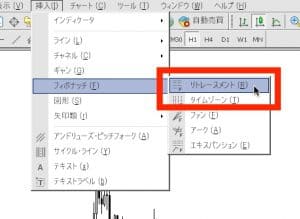

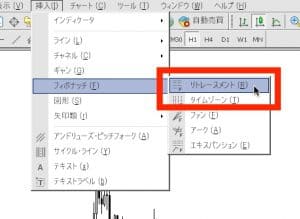

メニューの「挿入」から、「オブジェクト」>「フィボナッチ」>「フィボナッチリトレースメント」と選択します。

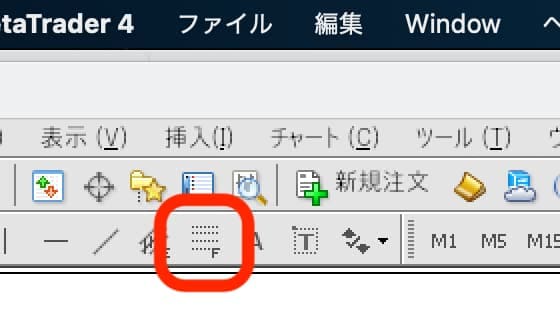

あるいは、ツールバーからも呼び出せます。「F」の付いたアイコンをクリックしましょう。

アイコンがない場合、ツールバーの上で右クリックし、「カスタマイズ」から登録すると表示されます。

これで描画ツールが選択されます。

フィボナッチリトレースメントを引く

描画ツールが選択された状態で、フィボナッチリトレースメントの起点となる価格をクリックします。

次に、終点となる価格部分までドラッグしてください。

上昇トレンドでは、安値をクリックして、高値までドラッグ。下降トレンドなら、高値をクリックして、安値までドラッグです。

多少ズレても後から直せば大丈夫なので、まずはおおまかに引きましょう。するとその中間に、フィボナッチ比率のラインが描画されます。

ラインの場所を修正する

一旦ラインが引けたら、位置を正しく修正しましょう。

始点と終点を結んだ点線をダブルクリックすると、点線の両端と中央に、選択できる白い四角が表示されます。

これが、該当のフィボナッチリトレースメントが選択された状態です。

両端の四角形をドラッグすると、始点や終点を移動できるので、ピタリと合うように調整しましょう。

また、中央の四角形をドラッグすると、フィボナッチリトレースメント全体を移動できます。

削除する

フィボナッチリトレースメントを削除する方法は、いくつかあります。

簡単なのは、選択状態で「delete」を押すことです。もしくは、右クリックから「削除」を選んでも削除できます。

うまく選択できない場合や、複数のフィボナッチリトレースメントをまとめて消したい場合は、チャート上で右クリックし、「表示中のライン等」を選択します。

するとチャートで引いたラインの一覧が表示されるので、そこから削除を行いましょう。

ラインの設定を変更する

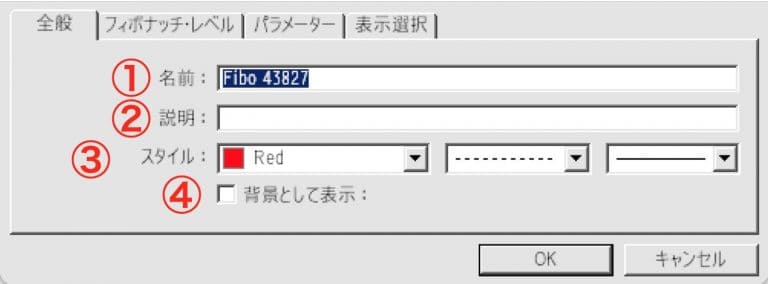

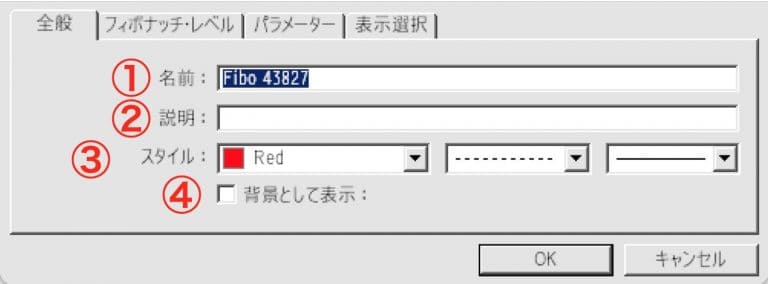

フィボナッチリトレースメントを選択し、右クリックメニューで「fibo プロパティ」を選択すると、設定画面を表示できます。

各タブでできることは、以下の通りです。

「全般」タブ

- 名前:

選択しているフィボナッチリトレースメントに、任意の名前を付けられます - 説明:

チャート上に任意の説明を表示できます - スタイル:

起点と終点を結ぶ点線の色・種類・太さを設定できます - 背景として表示:

ラインをチャートの背後に表示できます

基本的には、初期設定のままで良いでしょう。後でまとめて消したい時は、「名前」に日付や時間を入れておくと識別しやすくなります。

「フィボナッチ・レベル」タブ

- レベル設定:

表示するフィボナッチ比率を設定します - 説明:

ライン上にに任意の説明を表示できます - スタイル:

各フィボナッチラインの色・種類・太さを設定できます

ここでは、フィボナッチ比率の数値や各ラインの見た目を変更できます。

水平線や移動平均線など他の指標を使っていると、ラインが増えて煩雑になるので、必要に応じて色や太さを調整しましょう。

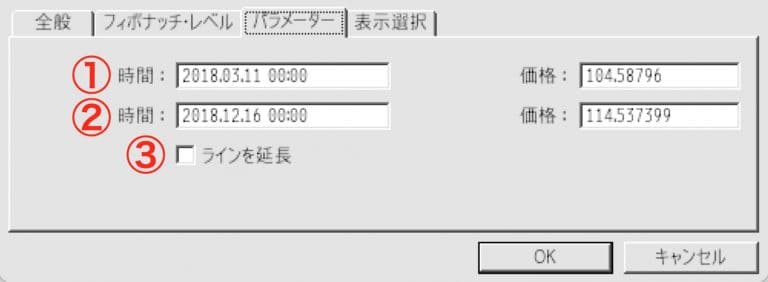

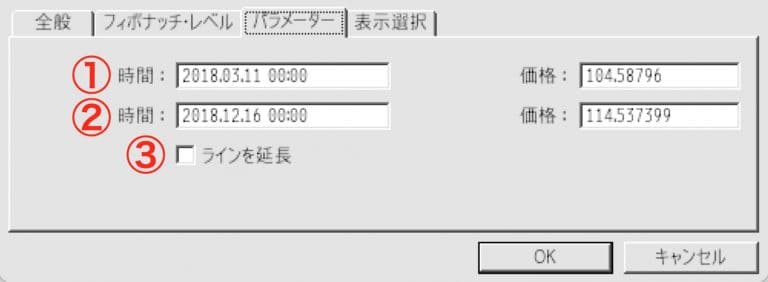

「パラメータ」タブ

起点と終点の詳細な数値設定ができます。

- 上の欄:

起点の時刻と価格です - 下の欄:

終点の時刻と価格です - ラインを延長:

フィボナッチラインをチャートの終端まで延長できます

MT4/MT5での使い方を説明したけど、TradingViewでも使えるよ!

フィボナッチリトレースメントを用いたトレード手法

基本的な使い方は説明しましたが、ここではより詳細なトレード手法について、お伝えします。

- 各フィボナッチレベルの判断方法

- トレンドの伸びに応じて引き直そう

- 長い時間足ほど信頼性がある

- 他の手法も組み合わせよう

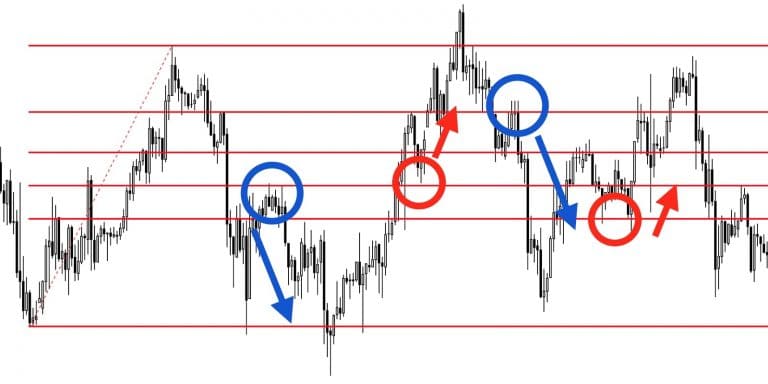

各フィボナッチレベルの判断方法

フィボナッチリトレースメントは、相場の中で「価格がどこまで戻るか」を推測するものです。

戻った後に再び反転すればトレンド継続となり、押し目買いや戻り売りのチャンスになります。

しかし、反転せずに戻り続け、最終的に元値を超えてしまうと、トレンド転換にも至るでしょう。

フィボナッチ比率の節目ごとに、戻りや反転が見られるのか追い続けることが重要です。

大きく動く相場で最初に見るべき「38.2%」

比較的、浅い時点での戻りとして注目したいのが、38.2%のラインです。

これはトレンドに勢いがある場合、1/3付近までは戻すものの、半値に届く手前で再び元の方向に戻ることを意味します。

上昇トレンドで価格が38.2%ラインまで落ちてきたら、押し目買いとなる可能性を想定しましょう。

下降トレンドなら、価格が38.2%ラインまで上がってきたら、そこが戻り売りのチャンスになるかもしれません。

オールマイティーに使える半値戻しの「50%」

50%はフィボナッチ比率ではありませんが、多くのトレーダーが直感的に意識し、強い指標として機能するラインです。

また、38.2%と61.8%の2本のラインは50%を軸に等距離の線対称となっており、その中間は一種のレンジ状態になっているとも解釈できます。

そこで二重の意味でのセンターラインとなる50%には、やはり指標としての重みがあると言えるでしょう。

大まかには、価格が50%より上にある時は買い・上昇圧力が強く、下にある時は売り・下降圧力が強いと判断できます。

たとえば、上昇トレンドに乗って50%ラインの上でポジションを持った場合、価格が50%に向けて下降したら警戒心が出るでしょう。

逆に下降トレンドを追って50%ラインの下でエントリーをした場合、価格が50%を超えそうになったら、やはりストップをかけなくなります。

その結果、50%の節目で売買の攻防戦が勃発しやすくなるのです。

もしここで目立ったもみ合いや戻りがない場合は、38.2%や61.8%に舞台を移す可能性が高くなります。

相場の勢いが弱い時は「61.8%」がポイント

38.2%や50%でも大きな戻しが無かった場合、次の抵抗線となり得るのが61.8%ラインです。

トレンドに勢いが無いと、一時的にここまで戻って来ることはよくあります。

ここで反転すれば、またトレンドに戻る可能性が高まります。しかし、そのまま抜けてしまうと、全戻しに繋がるかもしれません。

つまり、トレンドが継続するか反転するかの瀬戸際として関心を持たれるのです。

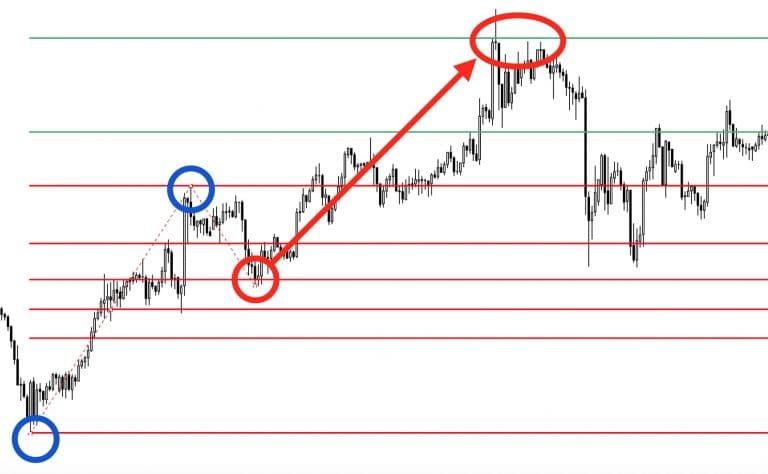

上図では、一旦は61.8%ラインで反発し、23.6%ラインまで落ちました。しかし、再び上昇に転じ、2回目のアタックで61.8%を超えています。

結局、その後相場は全戻しの状態になっているので、比較的早い地点で相場転換の予見ができた可能性もあるわけです。

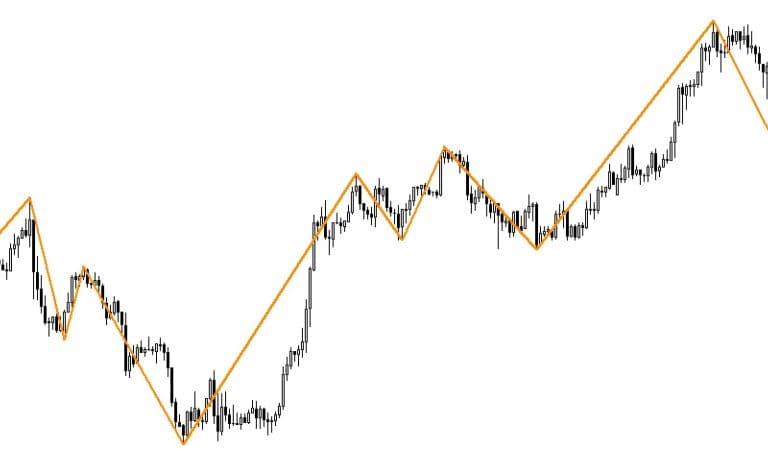

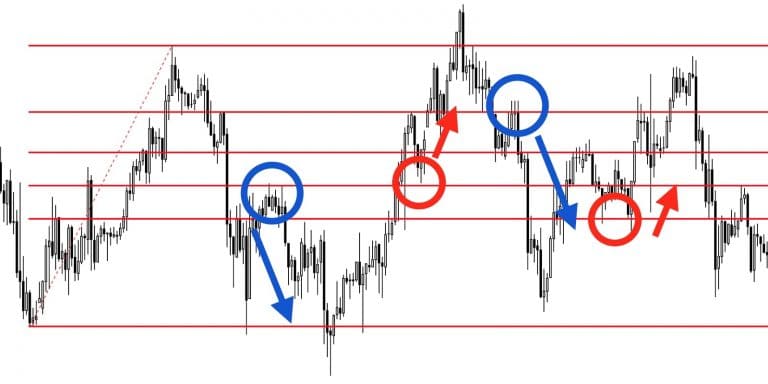

トレンドの伸びに応じて引き直そう

チャートの高値と安値を結んでフィボナッチリトレースメントを当てた後も、そのままトレンドが伸びることがあります。

そうなった場合、伸びた後の高値や安値を使って、新たにラインを引きましょう。

高値や安値が更新されたら、それまで当てていたフィボナッチリトレースメントは、賞味期限が切れていると見なされるからです。

新しく引かれたラインは、その都度、適切な押し目や戻り目を教えてくれます。

下図はラインの引き直しをした例です。

1回目に引いたラインで押し目を拾った後、次のピークを使ってラインを引き直しました。

いずれも直後の戻り位置を示唆してくれているのが分かるでしょう。

長い時間足ほど信頼性がある

フィボナッチリトレースメントはどの時間足でも使えますが、長い時間足ほど、うまく当てはまる確率が高くなります。

これは、短い時間足では目先優先の一時的な動きも多いのに対し、長い時間足ではテクニカル分析などを踏まえた売買がより増えるからです。

また、多くのテクニカル分析が生まれたのは、今以上に日足が重視されていた時代であるという事情もあります。

そのためおすすめなのは日足チャートでの利用ですが、次いで、4時間足なども相性の良いチャートになるでしょう。

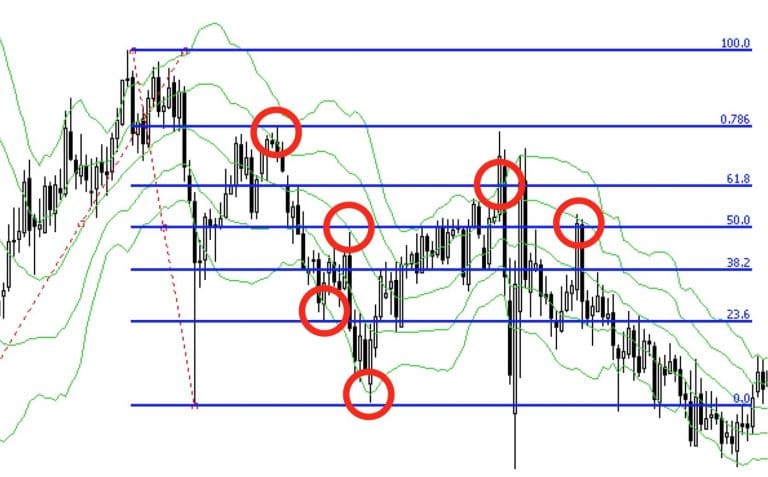

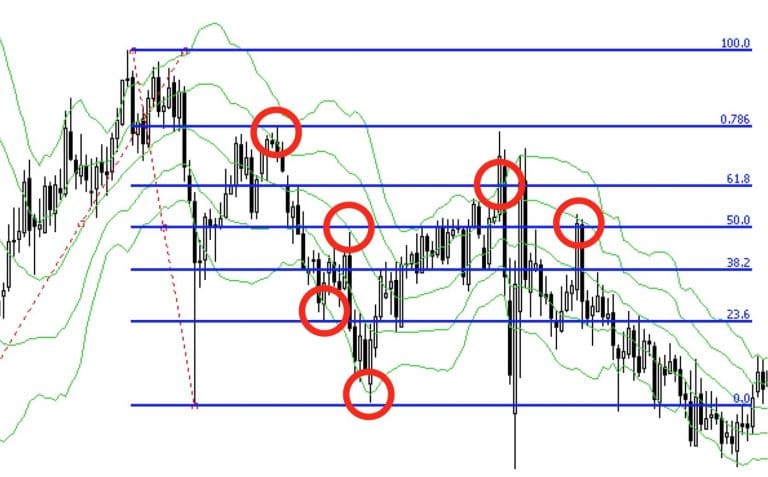

他の手法も組み合わせよう

フィボナッチリトレースメントは、押し目や戻り目を予想するという、比較的狭い用途の指標です。

そのため、単独で使うより、他の指標と組み合わせる方がより良い使い方と言えるでしょう。

特に、利確目標については、守備範囲外とも言えます。

たとえば、同じような横向きのラインである水平線や、相場の状態を可視化するトレンドラインなどは、判断材料として必須のものです。

相場の勢いを知るには、ボリンジャーバンドも有効でしょう。

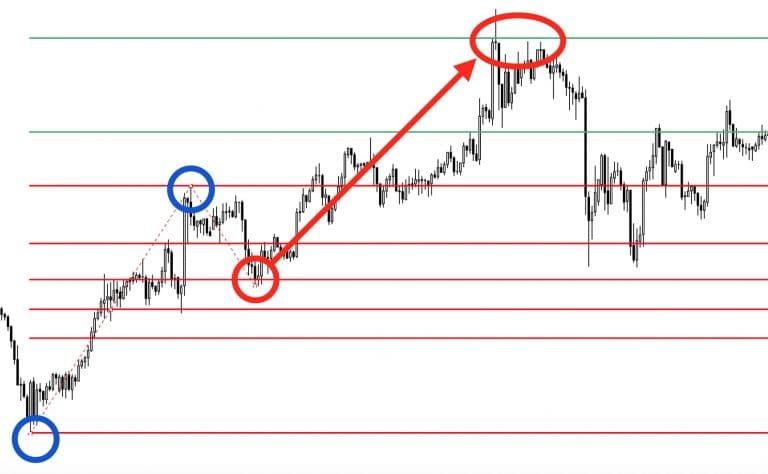

バンド幅と各フィボナッチ比率のラインを見比べ、それらが接近していれば反発点としての信頼性が上がります。

下図のように、特にフィボナッチリトレースメントとボリンジャーバンドは、親和性が高い組み合わせです。

特に、±2αのバンドを使うと効果的なことが分かります。大きめの戻り目も的確に止めているので、エントリーの判断基準になるはずです。

また、同じフィボナッチ数列を活用した他の分析手法も、相性の良い組み合わせになります。

フィボナッチ数列を使ったその他の指標

フィボナッチリトレースメントの他にも、フィボナッチを活用した分析手法は沢山あります。

いずれも知名度的には、やや低いもののフィボナッチリトレースメントと一緒に使うことで、多角的な分析に役立つでしょう。

特に、最初にあげるフィボナッチエクスパンションは、ぜひ使ってみてください。

- フィボナッチエクスパンション

- フィボナッチタイムゾーン

- フィボナッチファン

- フィボナッチアーク

フィボナッチエクスパンション

フィボナッチリトレースメントは、相場の中での押し目や戻り目を発見するのに有効でした。

一方、トレンドがどこまで伸びるかに注目したのが、フィボナッチエクスパンションです。

押し目や戻り目でエントリーした後、どこで利確をすれば良いかを教えてくれます。

そのためフィボナッチリトレースメントとセットで使うメリットが大きいのです。

同じフィボナッチ系ですが、使われる数値の範囲は変わります。

値幅の中での反発を見るリトレースメントでは、38.2%や61.8%など、100%以下が焦点です。

しかし、トレンドの伸びを見るエクスパンションは、100%以上のフィボナッチ比率も利用します。

MT4の場合、初期設定では「61.8%」「100%」、そして「161.8%」が表示されます。

安値と高値を使うのはリトレースメントと同様ですが、エクスパンションではこれに加え、押し目や戻り目も起点にします。

たとえば、下図では、赤い線がリトレースメント、緑の線がエクスパンションです。

まずリトレースメントの38.2%付近で、押し目買いを拾えるでしょう。

その後、エクスパンションの100%ラインが、ヒゲを除けばほぼ完璧にピークと一致している事が分かります。

この「100%」とは、安値から高値の値幅を基準(1)として、戻り目からピークまでの値幅を計算したものです。

標準的なトレンドであれば、このように「1上がる>少し下がる>また1上がる」というN字型を描きます。

弱いトレンドであれば、それが61.8%に、強いトレンドであれば161.8%になるわけです。

さらに、61.8%の平方根である78.6%や、フィボナッチ比率で161.8%の次に当たる261.8%も使われやすい数値です。

フィボナッチタイムゾーン

フィボナッチタイムゾーンは、価格ではなく、「時間」という観点を使った分析法です。

使う数値がフィボナッチ比率ではなく、フィボナッチ数列というのも特徴でしょう。

フィボナッチタイムゾーンでは、相場の転換点は一連のトレンドを基準(1)にして、フィボナッチ数に当てはまる期間になると想定します。

そこから指定されたタイミングで、トレンドの転換や戻りを期待できるというわけです。

下図では、縦のオレンジのラインがフィボナッチタイムゾーンですが、先ほど紹介したエクスパンションも残して比較をしています。

両者が合致するポイントが利確目標になっていることが分かるでしょう。

フィボナッチタイムゾーンで示されるのはタイミングだけなので、単独では使いにくいのですが、指定がピンポイントなので迷うことはありません。

エクスパンションやリトレースメントと一緒に使うと、相互補完性が高いでしょう。

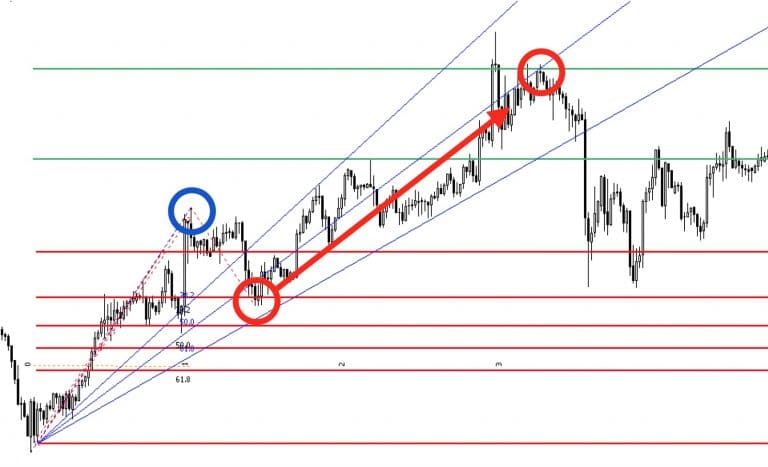

フィボナッチファン

フィボナッチファンもタイムゾーンと同じく、時間の要素を加えた指標です。

その一方、安値や高値を指定して価格に反映させる所は、エクスパンションやリトレースメントと変わりません。

フィボナッチファンでは、安値と高値を結んだラインの角度を元にして、フィボナッチ比率に応じた複数のトレンドラインを描画します。

「ファン」には「扇」の意味がありますが、実際、扇のように広がるラインが特徴です。

これらのラインは通常のトレンドラインと同じように、価格が接触した場合、サポートラインやレジスタンスラインとして機能します。

図では、フィボナッチファンの50%ライン(中央の線)と、エクスパンションの100%ラインが接触した場所が、絶好の決済ラインになっているのが分かるでしょう。

さらに、61.8%のラインが、見事なサポートラインになっています。

最終的には、そこを下方にブレイクされたことで、トレンド転換が確定したのも印象的です。

フィボナッチアーク

フィボナッチアークも時間的な概念を取り入れていますが、タイムゾーンやファンが直線的な指標であるのに対し、曲線を描く所が特徴です。

アークには「円弧」という意味がありますが、トレンドの起点と終点を選択すると、半円や楕円が描画されます。

これらはトレンド期間の始点と終点の距離を「1」として、それに対するフィボナッチ比率の円を描いた結果です。

図の場合、価格が38.2%ラインに達した所で反転を見せています。

ラインを円形にすることで、時間と価格帯がセットで分かるようにした点が、フィボナッチアークの特徴です。

さいごに

今日学んだことをふまえて、あなた自身がフィボナッチリトレースメントを使って、FXの世界での新たな一歩を踏み出す時が来ました。

自然の秩序を示すこの魔法のような数列が、あなたのFXの旅路にどのように役立つか、実際に体験してみてください。

フィボナッチリトレースメントの理論が、市場の動向を予測するための鍵となることを忘れないでください。

そしてMT4/MT5での正確な描き方、そして独自のトレード手法を実践することで、これからの市場の展開を自分自身で読み解くことが可能になるでしょう。

トレードはただのギャンブルではありません。それは数学、心理学、そして熟練の技術が交錯する複雑なパズルです。

フィボナッチリトレースメントは、そのパズルの一部を解き明かすツールとなるはずです。

あなたのFXの成功を祈りつつ、この記事を締めくくりたいと思います。

さあ、フィボナッチの奇跡があなたのトレードに勝利をもたらすことを願っています。